تقریباً زیربنای تمام معاملات کریپتو است، اما معاملات پرایس اکشن قیمت واقعاً چگونه کار می کند؟

صرف نظر از نوع معامله گر یا روش تحلیلی که ترجیح می دهید، باید عملکرد قیمت را برای ارتباط با اتفاقات مختلف بازار درک کنید. علاوه بر این، تقریباً هیچ راهی برای استفاده صحیح از اندیکاتورهای فنی بدون توانایی تفسیر اطلاعات قیمت وجود ندارد. پس عمل قیمت چیست و چگونه کار می کند؟

معاملات پرایس اکشن چیست؟

عمل قیمت حرکت قیمت یک دارایی مالی است. اساس تمام تحلیلهای فنی را تشکیل میدهد، زیرا تحلیلگران فنی از اطلاعات قیمت گذشته و حال برای تصمیمگیری در معاملات استفاده میکنند.

معامله گران پرایس اکشن هنگام معامله بر شاخص های فنی تکیه نمی کنند. در عوض، آنها حرکات قیمت را مطالعه می کنند تا اطلاعات کافی برای تصمیم گیری در مورد معاملات به دست آورند. باور پشت این سیستم معاملاتی این است که قیمت بازار هرگز اشتباه نیست. در عوض، تمام اتفاقاتی که در بازار در هر زمان رخ می دهد را نشان می دهد.

3 نمودار محبوب معامله قیمت اکشن

سه نمودار محبوب برای تفسیر فعالیت های قیمت، نمودار شمعی، نمودار میله ای و نمودار خطی هستند.

این نمودارها مانند بیانیه هایی هستند که می خوانید تا بفهمید در هر لحظه در بازار چه اتفاقی می افتد. وقتی به کشوری سفر میکنید، یکی از چیزهایی که میخواهید بفهمید زبان یا زبانهایی است که در آنجا صحبت میشود، زیرا این تنها راهی است که میتوانید حرفهای آنها را بفهمید و با هر کاری که انجام میدهند ارتباط برقرار کنید. می توانید انواع نمودارها را به عنوان زبان یک سیستم نمودار مالی مشاهده کنید. درک اطلاعاتی که آنها ارائه می دهند، چیزهای زیادی را در مورد بازار به شما می گوید، بنابراین مبنایی برای اقدام قیمت ایجاد می کند.

- نمودار کندل استیک

نمودارهای کندل استیک از اشکال شمعدانی شکل می گیرند. سیستم نمودار چندین سال پیش در ژاپن ایجاد شد، به همین دلیل است که کندل ها را شمعدان ژاپنی نیز می نامند. این تشکل ها برای بیان اطلاعات قیمت در صرافی رمزنگاری محبوب ترین هستند.

با بالا و پایین رفتن قیمت، الگوهای شمعدانی مختلفی شکل میگیرند. اگرچه شکلها تصادفی به نظر میرسند، اما معمولاً برای دادن اطلاعات مورد نیاز به معاملهگران ارزهای دیجیتال برای درک آنچه در بازار اتفاق میافتد کافی هستند.

کندل ها قیمت های باز، بسته، بالا و پایین بازار را برای یک جلسه معاملاتی خاص نشان می دهند. بدنه کندل محدوده قیمتی بین باز و بسته شدن یک دوره معاملاتی را نشان می دهد. تنظیم پیشفرض معمولاً یک کندل سیاه یا قرمز است که نشان میدهد قیمت پایینتر از جایی که شروع شده بسته شده است (شمع نزولی) و یک کندل خالی، سفید یا سبز است که نشان میدهد قیمت بالاتر از جایی که شروع شده بسته شده است ( صعودی شمعدان).

یک کندل بالاترین، پایین ترین، قیمت باز شدن و بسته شدن یک دارایی کریپتو را برای یک دوره مشخص نشان می دهد. قیمت افتتاحیه قیمتی است که با شروع جلسه معاملاتی یک کندل ظاهر می شود. قیمت بسته شدن معمولا آخرین قیمتی است که قبل از ظاهر شدن کندل دیگری معامله می شود. در حالی که بالا و پایین نشان دهنده بالاترین و کمترین قیمت های معامله شده در طول جلسه معاملاتی است. شکل های مختلفی از طول یا کوتاه بودن بدنه و فتیله شمعدان ها شکل می گیرد و الگوهایی را تشکیل می دهند که تفسیر متفاوتی دارند.

- نمودار میله ای

درست همانطور که از نام آن پیداست، این نوع نمودار با میله ها منعکس می شود. نمودار میله ای مجموعه ای از میله های قیمتی است که هر کدام حرکات و فعالیت های قیمت را در یک دوره معین نشان می دهد. یک نوار همچنین بالاترین و کمترین سطوح قیمت رسیده و قیمت(های) باز و بسته شدن را برای دوره مشخص نمایش می دهد.

قیمت باز شدن با پایه افقی در سمت چپ نوار نشان داده می شود، در حالی که قیمت بسته شدن با پای افقی در سمت راست نشان داده می شود. بالای نوار عمودی بالاترین قیمت معامله شده را نشان می دهد، در حالی که پایین ترین قیمت در پایین نوار عمودی است.

- نمودار خطی

نمودار خطی مجموعه ای از داده های قیمت را با خطوط متصل می کند. همچنین تغییرات بازار را در طول زمان با کشیدن خطی از یک قیمت بسته به قیمت دیگر نشان می دهد. نمودارهای خطی به قطع نویز بازار کمک می کند و به شناسایی مناطق کلیدی حمایت و مقاومت کمک می کند و آنها را به راحتی قابل تشخیص می کند.

اشکال اصلی نمودارهای خطی این است که ممکن است در مقایسه با دو نوع نمودار دیگر، اطلاعات کافی برای معاملات روزانه بازار ارائه نکنند.

آیا معامله گران پرایس اکشن از شاخص های فنی استفاده می کنند؟

اکنون که عملکرد قیمت را میدانیم و درک میکنیم، سوال بزرگ این است که آیا میتوانید از آن در کنار شاخصهای فنی استفاده کنید یا خیر.

نمودار قیمت برهنه

برخی از معامله گران قیمت اکشن معتقدند استفاده از هر شاخص فنی در تحلیل های خود اتلاف وقت است، زیرا قیمت تمام اطلاعات مورد نیاز را در اختیار آنها قرار می دهد. به عنوان مثال، معامله گران غیر فعال قیمت ممکن است ترجیح دهند ضررهای توقف خود را کمتر از حمایت ارائه شده توسط نمودار قرار دهند و به جای استفاده از هر اندیکاتوری برای تعیین جایی که باید قرار گیرند، سود را زیر مقاومت اصلی ارائه شده توسط نمودار قرار دهند.

جدا از اینکه شاخصهای فنی را غیرضروری میدانند، آنها همچنین معتقدند که شاخصها به قیمت پاسخ میدهند و اطلاعاتی که ارائه میدهند تنها نتیجه آن چیزی است که قیمت انجام میدهد. به همین دلیل، اندیکاتورها همیشه بهترین داده های بازار را ارائه نمی دهند. آنها دیر به قیمت پاسخ می دهند و ترجیح می دهند معامله گران قیمت را با پیچیده کردن تصمیم گیری گیج کنند.

شاخص های فنی برای حمایت و تلاقی تجارت

از سوی دیگر، برخی از معاملهگران قیمت از شاخصهای فنی استفاده میکنند تا به عنوان محل تلاقی استراتژیهای خود عمل کنند. به عنوان مثال، برخی از میانگین متحرک، به خصوص میانگین متحرک نمایی، استفاده می کنند، زیرا نسبت به میانگین متحرک ساده به حرکات اخیر قیمت سریعتر پاسخ می دهد تا تلاقی هایی را برای حمایت از قیمت بدست آورند. تلاقی ها به عنوان تأییدیه های اضافی برای ورود و خروج تجارت عمل می کنند.

شاخص دیگری که بسیاری از معامله گران قیمت عمل مفید می دانند، میانگین محدوده واقعی است. این یک شاخص نوسان است که نشان می دهد یک دارایی به طور متوسط در یک دوره معین، معمولا روزانه چقدر جابجا می شود. این اندیکاتور به آنها کمک میکند تا میزان حرکت قیمت در یک دارایی و دوره مشخص را پیشبینی کنند، که میتوانند از آن برای تعیین محل توقف ضرر و کسب سود استفاده کنند.

معاملهگران پرایس اکشن که از شاخصهای فنی استفاده میکنند، فقط آنها را به عنوان نوعی حمایت یا تلاقی در نظر میگیرند، اما به آنها به عنوان مبنای استراتژیهای خود تکیه نمیکنند.

نیاز به ابزارهای فنی

اگرچه معاملات پرایس اکشن شامل خواندن نمودارهای قیمت است، اما از ابزارهای فنی نیز در تحلیل خود استفاده می کند. معامله گران از این ابزارها برای تجزیه و تحلیل و ترسیم الگوها استفاده می کنند. برخی از ابزارهای مورد استفاده عبارتند از:

- ابزارهای خط روند: خط روند، خط افقی، پرتو افقی، پیکان، خط اطلاعات و غیره.

- ابزارهای گان و فیبوناچی: اصلاح فیبوناچی، پسوند فیبوناچی، جعبه گان، فورک و غیره.

- اشکال هندسی: مستطیل، دایره، کسوف، مثلث و غیره.

- ابزارهای پیش بینی و اندازه گیری: موقعیت طولانی، موقعیت کوتاه، محدوده تاریخ، محدوده قیمت و غیره.

این ابزارها به ساده تر و بهتر شدن تحلیل قیمت کمک می کنند. برای مثال، بسیاری از معاملهگران از خطوط افقی و مستطیلها برای شفافتر کردن مناطق حمایت و مقاومت استفاده میکنند. مانند تصویر زیر، مستطیل ها مناطق حمایت و مقاومت قیمت را آشکارتر می کنند و به معامله گران کمک می کنند تا موقعیت های ورود و خروج تجاری خود را در کجا قرار دهند.

ابزارهای فیبوناچی و گان برخی از حمایت ها و مقاومت های قیمتی پنهان را قابل مشاهده می کنند.

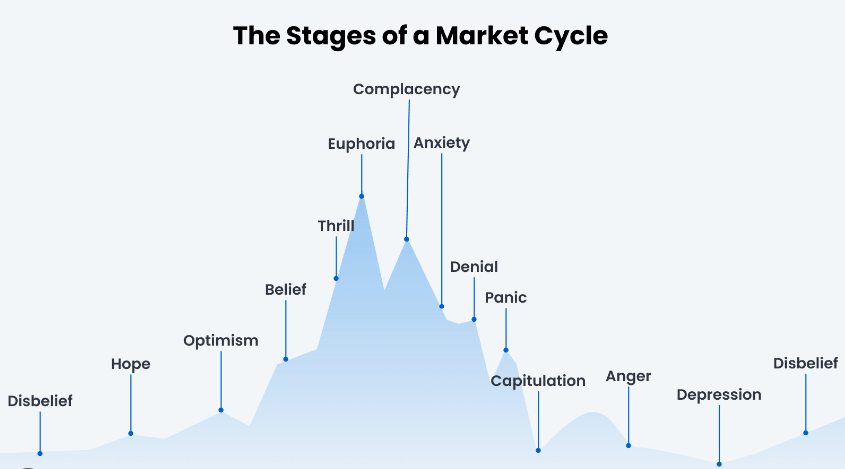

راه های زیادی برای تفسیر عمل قیمت وجود دارد

تفاسیر ارائه شده به الگوهای عمل قیمت مختلف ذهنی است. اگرچه الگوهای کندل استیک آنچه را که در بازار اتفاق می افتد نشان می دهد و برای همه معامله گران به یک شکل قابل دسترسی است، نحوه تفسیر آنها بر اساس آنچه هر معامله گر به دنبال آن است، استراتژی و تجربه تجاری او است.

بر اساس استراتژیها، شکلگیری الگوی قیمتی که یک معاملهگر آن را به عنوان سیگنال ورود تفسیر میکند، میتواند یک سیگنال خروج برای معاملهگر دیگر باشد. همچنین، معاملهگری با سالها تجربه در معاملات پرایس اکشن بیشتر از یک مبتدی که میداند بازار چه میگوید، نمودار قیمت را بهتر تفسیر میکند.

در نهایت، هیچ سبک معاملاتی سود ثابت را تضمین نمی کند. به این ترتیب، همیشه به یاد داشته باشید که با یک برنامه معاملاتی مناسب معامله کنید و شیوه های مدیریت ریسک را در جای خود قرار دهید.

نظرات کاربران